牛市必備:一覽 12 個周期工具和撤退指標

本文將介紹 12 個周期判定工具和退出指標,多個指標顯示,本輪牛市周期尚未見頂。

作者: Ostium , 加密分析師

編譯:Felix, PANews

本文將介紹 12 個周期判定工具和退出指標,其中大多數都鮮為人知。以下為內容詳情:

PI 周期

PI 周期頂部指標已成功捕捉到前三個周期頂部。該指標使用 111 天移動平均線(dMA)和 2 倍的 350 dMA 價格。在過去的三個周期中,當 111 dMA 突破 2 倍的 350 dMA 時,標誌著 BTC/USD 周期的頂部。之所以將其稱為 PI 周期頂部,是因為 350/111 = 3.153,與 3.142 相差不遠。

預計這次可能有所不同,因為預期的交叉價位將超 40 萬美元(難以實現),但可以期待在比特幣達到 2 倍的 350 dMA 的價位後(目前約為 12.6 萬美元)會出現最後的興奮階段。

MVRV Z Score

之前強調過的另一個鏈上指標是 MVRV Z-Score,它是評估極端泡沫時期的工具。MVRV Z-Score 能夠幫助識別比特幣相對於公允價值可能被高估或低估到極端程度的位置。

該指標採用比特幣的市場價值(價格 x 流通供應量)和實際價值(每個比特幣最後一次移動的平均價格 x 流通供應量),並計算它們之間的 Z-Score,識別極端值。

從歷史上看,BTC/USD 在該比率達到峰值後的幾周內形成了周期高點。預計這輪周期該指標至少會達到 4;如果高於這個水平,就可以開始著手研究其他退出指標了。

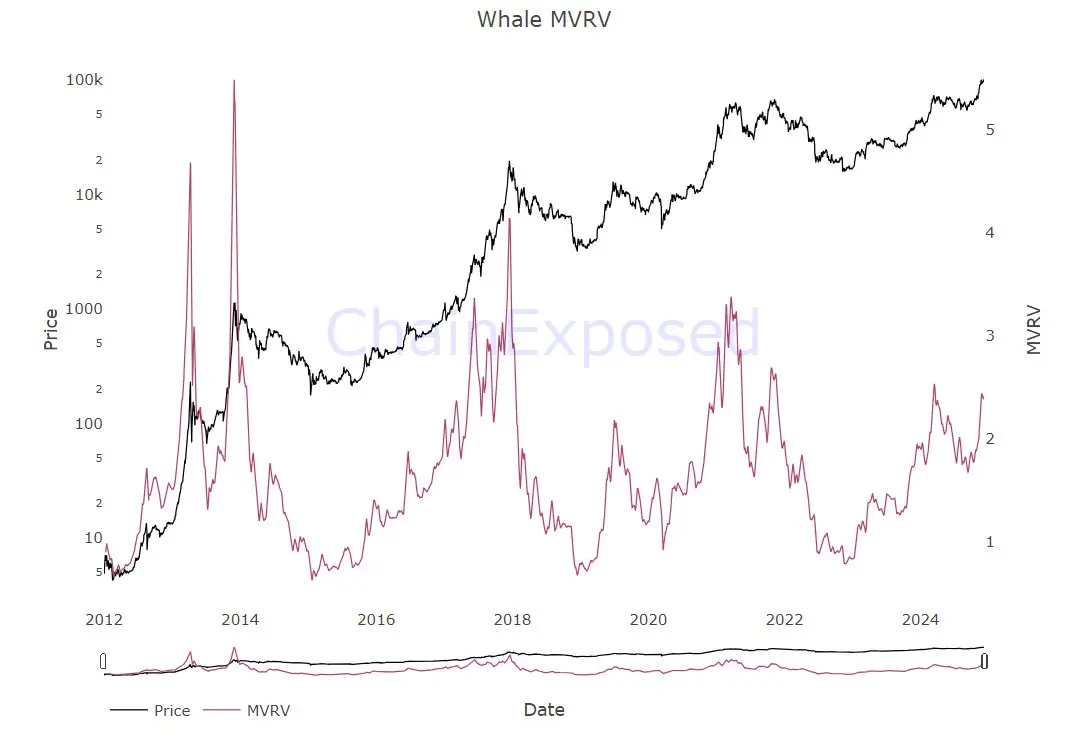

這個指標的一個更有趣的版本鮮為人知,是鯨魚 MVRV(持有 1000 到 1 萬 BTC),見下圖:

來源

VAPLI 和 Decay Oscillator

Volatility Adjusted Power Law Index(VAPLI) 指標建立在幂律概念的基礎上,用來衡量比特幣價格與擬合幂律曲線的偏差,並根據波動率進行調整,以考慮市場結構隨時間的變化。查看下面的圖表,可以看到該指數推向 100 然後轉向並開始下降的時期與周期頂部是一致的。目前這個數字又一次突破了 100。

數據來源

與波動率調整幂律類似,下面的幂律衰減通道振盪(Decay Oscillator)由 Sminston With 建模。該振盪的峰值在幾天內幾乎鎖定了前幾個周期的頂部,但顯然沒有辦法真正實時確定將在哪裡達到峰值:但是當該指標達到 90% 以上,然後查看其他退出信號,接近您想要退出位置的可能性達 95%。目前該指標仍低於 60%,表明這個市場周期仍處於上漲階段:

Mayer Multiple

Mayer Multiple 是價格交易時 200 dMA 的倍數。雖然上面的圖表很有幫助,但考慮到波動性隨時間推移而降低,將其標準化實際上更有幫助。下圖為調整後的 Mayer Multiple 指標。目前遠未達到相對於 200 dMA 的歷史高點,事實上,甚至還沒有回到 2024 年 3 月的高點。期待著超越 2024 年 3 月的高點,朝著 0.9 區域邁進:

數據來源

NUPL

NUPL,即淨未實現利潤/虧損,使用市場價值和已實現價值(如上文 MVRV Z Score 部分中所強調的),從市場價值中減去已實現價值。然後除以市值,公式為:(市值 - 已實現市值)/市值。

該圖表可以直觀地了解市場情緒以及目前可能處於的市場周期階段。從歷史上看,當接近或超過 75% 時,周期頂部就不遠了。

Terminal Price

Terminal Price 是分析師 Checkmate 創建的工具。要計算該指標,需要將銷毀比特幣天數除以現有的比特幣供應量和它的流通時間。這被視為是"轉讓價格",轉讓價格乘以 21。

使用方式很簡單,就是作為一個參考區域,希望確保頭寸是按比例調整的------現在它的價格是 18 萬美元。這並不意味著要等到 18 萬美元才退出任何長期敞口,而是與所有其他退出指標結合使用。在尋找退出信號時,需要更加重視已經討論過的其他鏈上指標。

4 年 MA 倍數

4 年 MA 倍數非常簡單:繪製 4 年移動平均線並計算價格偏離該倍數的程度。從歷史上看,峰值超過 4 年 MA 的 4.5 倍,但當該倍數接近 4 時,需要開始關注所有其他退出指標:

22 天 RSI

22 天 RSI 指標非常有用,當然也可以使用 2 週或每月 RSI,但 22 天對於主要波動點來說尤其清晰。事實上,每次 22 天 RSI 達到 90 以上的峰值時,周期峰值都會在隨後的 22 天內形成(不包括 11 月 21 日的高點)。

可以參考 BTC 的 22 天 RSI,當該指標高於 90,可以在隨後的 3-6 週內退出倉位:

Coinbase / Phantom / Moonshot 應用程序排名

現在,有許多與加密貨幣生命周期相關的支持證據,Coinbase 應用商店排名在"所有應用程序"中排名第一,這是一個明確的信號,表明正處於周期的峰值時間。

Phantom 和 Moonshot 可以作為潛在信號。Phantom 在所有應用程序上排名第一將是一個毫無疑問的退出指標。通常 Coinbase App Store 排名趨勢在周期的最後幾個月出現高峰和低谷,當它在所有應用上排名第一時,往往在不到 4 週的時間內就會出現一個主要頂部。該指標同樣需要結合其他指標使用。

可以使用 AppFigures 實時跟蹤,或者可以關注 Coinbase 應用商店排名等機器人獲取每日更新。Bitcoindata21 還提供帶有情緒分析的定期更新。

搜索趨勢

可以使用 Google 搜索趨勢來確定市場情緒,並了解大眾在任何特定時刻感興趣的內容,但大多數人搜索的關鍵詞非常淺顯,例如"比特幣"或"加密貨幣"。您需要更加具體才能真正獲得一些信號。例如:BINANCE LOGIN、CHEAPEST CRYPTO、CRYPTO APP、COINMARKETCAP、BUY CRYPTO、CRYPTO PRICES等關鍵詞。

TOP X 市值

這是從 2020 年開始監測的一種評估市場周期的方法,其對追蹤 2021 年中期周期的峰值非常有幫助。如果預期是加密貨幣長期增長,那麼預計市值將全面增長。無論上輪周期的TOP 10、TOP 25 或 TOP 100 代幣等的峰值是多少,這輪周期在峰值到來之前都會被超越。

例如在上輪周期中,要進入 2021 年 11 月峰值的前 100 名,需要市值達到約 12 億美元。如今要進入 Coinmarketcap 的前 100 名,市值需要 12.5 億美元。目前已經略微超過了前一輪周期的峰值。根據對總市值的看法,保守預期是,在周期峰值之前,前 100 名的市值至少應達到約 20 億美元。一旦達到這個區域,毫無疑問,應該開始尋找退出機會。

3 個月年化基差

3 個月年化基差只是一種快速了解衍生品市場泡沫的方法,不過其更有助於強調什麼時候應該謹慎地降低風險,而不是在預期周期見頂的時候完全退出现貨投資組合。儘管如此,從歷史上看,當 3 個月年化基差超過 30% 時,情況就開始變得危險。因為衍生品的泡沫程度隨著接近周期峰值(甚至是中期峰值)而增大而不是減小。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

保持谦逊,继续积累比特币': Strategy再购入15,355枚Bitcoin,耗资14亿美元,持有总量达553,555枚BTC

快速摘要 Strategy以每枚Bitcoin 92,737美元的平均價格,再購入15,355枚Bitcoin,耗資約14.2億美元,其總持有量達到553,555枚Bitcoin。最新的收購資金來源於出售其A类普通股MSTR和永續優先股STRK。

倫敦的傳統金融公司Calastone與Fireblocks合作推出新平台,實現其網路上的任何基金代幣化

快速摘要 全球基金網路Calastone與Fireblocks合作引入新工具,支持資產管理公司在其平台上將任何基金代幣化。該平台允許用戶在包括以太坊和Polygon等區塊鏈上部署Calastone智能合約。

Ledger Live 透過新的 Kiln 整合,直接從自我託管中啟用穩定幣收益

快速摘錄 Ledger 透過其 Ledger Live 硬體錢包伴隨應用使用戶能夠直接從自我託管中獲取穩定幣收益。 由 Kiln 提供支持,此功能被定位為在不經過“複雜流程”的情況下獲取 USDC、USDT、USDS 和 DAI 的 DeFi 收益的一種方式。

MICA Daily|川普:假如關稅政策成功,將大幅對美國人民減稅