Vũ khí bí mật của DeFi cho sự trở lại: kế hoạch tương lai cho việc mua lại, chuyển đổi phí và cổ tức

Toàn bộ ngành đang chuyển đổi theo hướng kinh tế mã thông báo bền vững và các dự án đang tập trung vào phân phối thu nhập thực tế

Tiêu đề gốc: DeFi ngày càng tập trung vào tích lũy giá trị token

Tác giả gốc: @ManoppoMarco, nhà đầu tư primitivecrypto

Bản dịch gốc: zhouzhou, BlockBeats

Ghi chú của biên tập viên:Các giao thức DeFi đang đẩy nhanh quá trình tích lũy giá trị cho những người nắm giữ token. Các giao thức như Aave, Ethena, Hyperliquid và Jupiter đang triển khai các chương trình mua lại, chuyển đổi phí và các cấu trúc khuyến khích mới. Ethena có kế hoạch cho phép chuyển đổi phí để chia sẻ doanh thu với những người đặt cược và hiện đang đạt được các mục tiêu chính. Các giao thức khác cũng nâng cao giá trị token thông qua việc mua lại, phân bổ phí và quản trị được tối ưu hóa.

Sau đây là văn bản gốc (nội dung gốc đã được sắp xếp lại để dễ đọc và dễ hiểu hơn):

Nếu bạn chi 8-9 con số cho tăng trưởng nhưng không thấy doanh thu tăng trưởng tuyến tính, thì việc mua lại cổ phiếu có thể không phải là điều tồi. Các giao thức DeFi đang phải đối mặt với áp lực ngày càng tăng trong việc phân phối một phần doanh thu cho những người nắm giữ token. Các dự án lớn như Aave, Ethena và Hyperliquid hiện đang tìm hiểu cách giới thiệu cơ chế tích lũy giá trị cho token gốc của họ.

Động lực chính thúc đẩy xu hướng này là gì? Việc bầu cử Donald Trump đã mở ra một môi trường quản lý thân thiện hơn cho DeFi. Sau đây là thông tin cập nhật về tokenomics mới nhất dành cho Aave, Athena, Jupiter và Hyperliquid, bao gồm các chương trình mua lại và điều chỉnh phí của họ.

AAVE

Aave vừa mới ra mắt một cuộc cải tổ lớn về kinh tế mã thông báo tập trung vào việc mua lại, phân phối phí và cung cấp các ưu đãi tốt hơn cho người nắm giữ mã thông báo. Theo Marc Zeller, người sáng lập Sáng kiến Aave Chan (ACI), đây là một trong những đề xuất quan trọng nhất trong lịch sử của Aave.

Mua lại và điều chỉnh phí

Aave đã triển khai chương trình mua lại kéo dài sáu tháng, đầu tư 1 triệu đô la mỗi tuần (khoảng 4 triệu đô la mỗi tháng) để trang trải cho việc phát hành token AAVE và tăng cường tính bền vững của giao thức. Sau sáu tháng, quỹ mua lại có thể đạt tới 100 triệu đô la (khoảng 3% nguồn cung đang lưu hành), với nhịp triển khai chính xác sẽ được DAO xác định.

Mục tiêu là gì? Kiểm soát việc phát hành token trong khi tăng cường sức mạnh cho kho bạc của Aave.

Sáng kiến Tài chính Quản trị Mới

Aave đang thành lập Ủy ban Tài chính Aave (AFC), chịu trách nhiệm quản lý quỹ kho bạc và chiến lược thanh khoản. Ngoài ra, Aave cũng đang hoàn tất quá trình chuyển đổi khỏi token LEND, thu hồi 320.000 AAVE (khoảng 65 triệu đô la) để sử dụng trong tương lai.

Hệ thống Umbrella: Hệ thống quản lý rủi ro mới của Aave:

Aave chi 27 triệu đô la mỗi năm cho chi phí thanh khoản, do đó, họ đã triển khai hệ thống Umbrella để tối ưu hóa hiệu quả vốn và giảm rủi ro. Hệ thống sẽ được tích hợp vào nhiều blockchain, bao gồm Ethereum, Avalanche, Arbitrum, Gnosis và Base.

Anti-GHO: Cơ chế thưởng mới dành cho người nắm giữ stablecoin:

Anti-GHO là cơ chế thưởng mới sẽ thay thế mô hình chiết khấu cũ dành cho người nắm giữ GHO. Các token được nắm giữ có thể được đốt theo tỷ lệ 1:1 để bù đắp nợ GHO hoặc chuyển đổi thành StkGHO, liên kết trực tiếp các ưu đãi với doanh thu của Aave. Cơ chế này vẫn đang được phát triển và có thể được giới thiệu như một phần của bản cập nhật “Aavenomics Phần 2” trong tương lai.

Kế hoạch tiếp theo của bạn là gì?

Với việc phát hành Aave v4, nhiều triển khai trên chuỗi hơn và doanh thu bổ sung từ Chainlink SVR, bản cập nhật này đặt nền tảng cho các đợt mua lại lớn hơn và bền vững hơn trong tương lai.

Jupiter

Jupiter đã bắt đầu sử dụng 50% phí giao thức để mua lại và khóa token JUP trong thời hạn ba năm kể từ ngày 17 tháng 2 năm 2025. Động thái này nhằm mục đích giảm nguồn cung lưu thông, tăng cường tính ổn định lâu dài và thúc đẩy sự tham gia của người dùng vào hệ sinh thái Solana. Vào tháng 2 năm nay, Jupiter đã hoàn tất đợt mua lại đầu tiên khi mua 48.800 JUP với giá 3,33 triệu đô la Mỹ. Hiện tại, chương trình mua lại Litterbox Trust của Jupiter đã mua lại hơn 10 triệu JUP (khoảng 6 triệu đô la Mỹ).

Kế hoạch tiếp theo của bạn là gì?

Trên cơ sở hàng năm, khoản mua lại 3,33 triệu đô la của Jupiter tương đương với khối lượng mua lại hàng năm là hơn 35 triệu đô la. Sử dụng ước tính tích cực hơn về doanh thu năm 2024 của Jupiter là 102 triệu đô la, điều đó có nghĩa là việc mua lại có thể lên tới hơn 50 triệu đô la.

Hyperliquid

Phân phối mã thông báo

Tổng nguồn cung của mã thông báo gốc HYPE của Hyperliquid là 1 tỷ và không có hoạt động tài trợ hay phân bổ cho nhà đầu tư. Phân phối cụ thể như sau: 31,0%: airdrop cho người dùng đầu tiên (lưu hành đầy đủ) 38,888%: dành riêng cho phát hành trong tương lai và phần thưởng cộng đồng 23,8%: phân bổ cho nhóm, khóa trong 1 năm, phần lớn sẽ được mở khóa vào năm 2027-2028 6,0%: Hyper Foundation 0,3%: tài trợ cộng đồng 0,012%: HIP-2 Tỷ lệ token giữa nhóm và cộng đồng là 3:7, trong đó người nắm giữ token không phải của nhóm lớn nhất là Quỹ hỗ trợ (AF), nắm giữ 1,16% tổng nguồn cung, chiếm 3,74% nguồn cung lưu hành.

Mô hình doanh thu và cơ chế mua lại

Các nguồn thu nhập chính của Hyperliquid bao gồm phí giao dịch (giao ngay + phái sinh) và phí đấu giá HIP-1. Vì Hyperliquid L1 hiện không tính phí gas nên thu nhập liên quan đến gas hiện không được tính.

Phân phối thu nhập

·46% phí giao dịch hợp đồng vĩnh viễn được phân bổ cho người nắm giữ HLP (phần thưởng về phía cung)

·54% được sử dụng để mua lại HYPE thông qua Quỹ hỗ trợ (AF)

Ngoài ra, phí đấu giá HIP-1 và phí giao dịch giao ngay (phần USDC) hiện đều được sử dụng để mua lại mã thông báo HYPE.

Cơ chế giảm phát kép

· Mua lại: AF sử dụng một phần doanh thu để mua lại token HYPE, nhưng chúng sẽ không bị phá hủy mà được AF nắm giữ

·Hủy bỏ:

1. Tất cả phí giao dịch giao ngay được tính bằng HYPE (như cặp giao dịch HYPE-USDC) sẽ bị hủy trực tiếp

2. Sau khi mạng chính HyperEVM được ra mắt, tất cả phí Gas cũng sẽ được thanh toán bằng HYPE và bị hủy

Tác động mua lại và cơ chế đặt cược

Dựa trên dữ liệu phí giao dịch Hyperliquid có sẵn công khai, tính đến tháng 3 năm 2025, AF sẽ mua lại 54% thu nhập hợp đồng vĩnh viễn của mình và dự kiến sẽ mua lại khoảng 2,5 triệu HYPE mỗi tháng, trị giá khoảng 35 triệu đô la Mỹ. Việc staking HYPE sẽ được triển khai vào ngày 30 tháng 12 năm 2024, sử dụng cơ chế phần thưởng PoS (tương tự như Ethereum), với lợi suất hàng năm hiện tại là khoảng 2,5%. Hiện tại, 30 triệu HYPE đã được staking (không bao gồm 300 triệu token do nhóm/quỹ nắm giữ).

Triển vọng tương lai

Hyperliquid có thể giới thiệu mô hình chia sẻ phí để cho phép một phần phí giao dịch trên chuỗi được phân bổ trực tiếp cho những người nắm giữ HYPE nhằm tạo ra một hệ thống khuyến khích bền vững hơn. Tuy nhiên, một số người tin rằng mô hình hiện tại có thể tạo ra hiệu ứng bánh đà mạnh hơn trong cả thời kỳ thị trường tăng và giảm.

Doanh thu của Hyperliquid chủ yếu đến từ phí giao dịch và phí đấu giá HIP-1, và công ty có thể mở rộng các nguồn doanh thu như giao dịch HyperEVM trong tương lai. Hiện tại, ngoài việc được sử dụng để mua lại và khuyến khích, một phần phí xử lý cũng có thể được:

·Phân phối cho những người nắm giữ HYPE theo số lượng vị thế nắm giữ hoặc thế chấp.

·Thưởng cho những người chơi lâu năm và thúc đẩy sự tham gia sâu rộng hơn của cộng đồng.

·Gửi vào kho bạc cộng đồng và để chính quyền quyết định cách sử dụng.

Các mô hình phân phối có thể:

·Chia sẻ phí trực tiếp:

Một phần phí giao dịch được chuyển đổi thành USDC hoặc HYPE và được phân phối cho những người nắm giữ tiền xu theo định kỳ (tương tự như cổ tức).

· Phần thưởng nâng cao khi đặt cược:

Chỉ những người dùng đặt cược HYPE mới có thể nhận được một phần để khuyến khích nắm giữ lâu dài.

· Mô hình kết hợp:

Kết hợp phân phối phí + mua lại HYPE để cân bằng hỗ trợ giá và động lực nắm giữ tiền xu.

Ethena

Ethena Labs hiện nằm trong số năm giao thức DeFi hàng đầu theo TVL, với doanh thu hàng năm vượt quá 300 triệu đô la Mỹ. Khi giao thức phát triển, đề xuất phân phối phí của Wintermute đã được Ủy ban Rủi ro Ethena chấp thuận. Hiện tại, 824 triệu ENA (trị giá 324 triệu đô la) đã được staking, chiếm 5,5% tổng nguồn cung, nhưng những người staking chỉ có thể nhận được phần thưởng điểm và airdrop ENA chưa được nhận, và không được hưởng một phần doanh thu do Ethena tạo ra.

Chuyển đổi phí Ethera và các kế hoạch trong tương lai:

Việc ra mắt chuyển đổi phí sẽ cung cấp cho những người đặt cọc cơ hội chia sẻ doanh thu trực tiếp và nâng cao hiệu quả quản trị DAO thông qua việc liên kết ưu đãi với những người nắm giữ ENA. Doanh thu của Ethena chủ yếu đến từ tỷ lệ tài trợ thị trường hợp đồng vĩnh viễn. Hiện tại, 100% doanh thu được phân phối giữa những người đặt cược USDe và quỹ dự trữ. Doanh thu hàng tháng trung bình đạt 50 triệu đô la trong ba tháng qua.

Chuẩn bị trước khi bật công tắc phí:Ủy ban Rủi ro đã đặt ra năm số liệu chính để đảm bảo Ethena có vị thế vững chắc trước khi chia sẻ doanh thu.

Tiến độ chỉ báo hiện tại:

·Mục tiêu cung ứng của USDe: 6B – Chỉ còn 9% nữa là đạt mục tiêu.

·Tổng doanh thu: 250 triệu đô la Mỹ trở lên – đạt 330 triệu đô la Mỹ vào tháng 1, vượt mục tiêu.

· Tích hợp sàn giao dịch: Binance/OKX – Chưa có mốc thời gian cụ thể, nhưng hiện tại Binance đang nắm giữ 4 triệu USDe.

· Quỹ dự trữ chiếm ≥ 1% nguồn cung USDe – 61 triệu USD dự trữ hỗ trợ 6,1 tỷ USDe.

·Khoảng cách APY giữa sUSDe và sUSDS ≥ 5% – Khoảng cách đã thu hẹp do thị trường suy thoái, nhưng có thể sẽ mở rộng trở lại trong tương lai.

Triển vọng tương lai

Ethena sắp đạt được mục tiêu, nhưng việc chuyển đổi phí sẽ vẫn bị hoãn lại cho đến khi đáp ứng được tất cả các chỉ số. Trong thời gian này, nhóm sẽ tập trung vào việc tăng nguồn cung USDe, đảm bảo tích hợp nhiều sàn giao dịch hơn và theo dõi tình hình thị trường.

Khi tất cả các điều kiện được đáp ứng, những người đặt cược ENA có thể bắt đầu tận hưởng việc chia sẻ doanh thu.

Tóm tắt

Các giao thức DeFi lớn đang đẩy nhanh quá trình chuyển đổi của họ sang tích lũy giá trị của người nắm giữ token. Aave, Ethena, Hyperliquid và Jupiter đều đang triển khai các chương trình mua lại, chuyển đổi phí và các cấu trúc khuyến khích mới để làm cho token của họ có giá trị hơn ngoài đầu cơ.

Xu hướng này phản ánh sự chuyển dịch chung của ngành sang nền kinh tế mã thông báo bền vững, với các dự án tập trung nhiều hơn vào phân phối thu nhập thực tế thay vì các động cơ lạm phát.

Aave sử dụng nguồn dự trữ lớn của mình để hỗ trợ mua lại và cải thiện quản trị, Ethena cam kết cung cấp chia sẻ doanh thu trực tiếp cho người đặt cược, Hyperliquid tối ưu hóa mô hình mua lại và phân phối phí, còn Jupiter khóa mã thông báo mua lại để ổn định nguồn cung.

Khi môi trường pháp lý dần được cải thiện và DeFi ngày càng trưởng thành, các giao thức phù hợp với các ưu đãi của cộng đồng sẽ phát triển mạnh mẽ.

Tuyên bố miễn trừ trách nhiệm: Mọi thông tin trong bài viết đều thể hiện quan điểm của tác giả và không liên quan đến nền tảng. Bài viết này không nhằm mục đích tham khảo để đưa ra quyết định đầu tư.

Bạn cũng có thể thích

Pi Coin: 7 lý do để theo dõi blockchain mới nổi này

Giao thức Solana DeFi Loopscale bị khai thác 5,8 triệu đô la chỉ hai tuần sau khi ra mắt

Tóm tắt nhanh Giao thức Solana DeFi Loopscale mất 5,8 triệu đô la vào thứ Bảy sau khi một kẻ tấn công không xác định khai thác một vấn đề với một trong các thị trường của nó, theo nền tảng cho biết. Loopscale cho biết họ đang tích cực hợp tác với cơ quan thực thi pháp luật để truy tìm thủ phạm và cố gắng khôi phục quỹ. Nền tảng đã tạm thời hạn chế một số tính năng vào thứ Bảy trong khi điều tra sự cố.

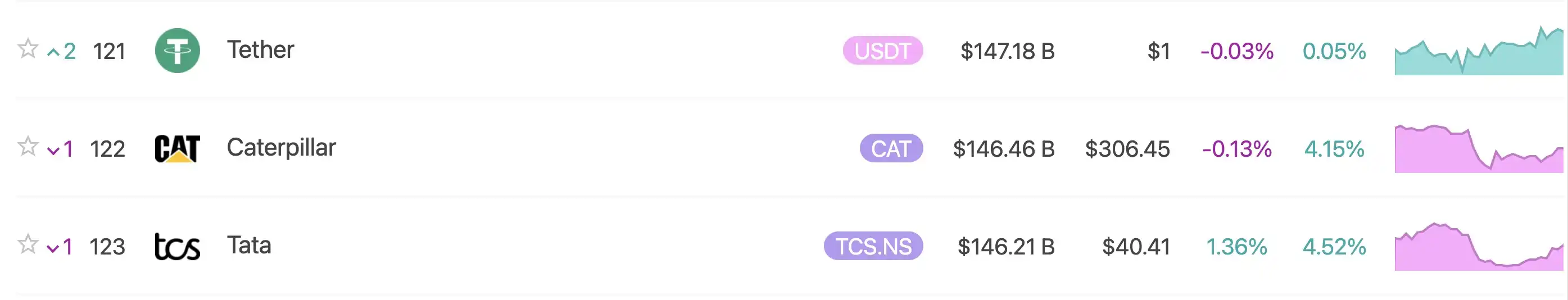

Giá trị thị trường của Tether vượt qua Caterpillar và xếp thứ 121 về giá trị thị trường tài sản toàn cầu

Dự luật về Bitcoin Reserve của Arizona sắp được bỏ phiếu lần cuối